暮らしを彩る

かわいい孫に好かれたい④

“孫贈与”の非課税制度

孫は、こどもと違って育てる責任がないので手放しでかわいいもの。でも、いろいろと、とまどうことも多くて…。

イメージ

こどもや孫へ、賢く資金援助

いくつになっても、こどもはかわいいもの。ひとりっこが増えてきたことから、結婚後も経済的な支援を続ける親も増えているようです。そのひとつが、孫の教育資金です。

2015年1月1日に贈与税が改正されました。直系尊属の贈与に関する制度、「直系尊属から教育資金の一括贈与を受けた場合の非課税

(2013年)と、「直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

(2015年)、「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」(2015年)も新設されました。

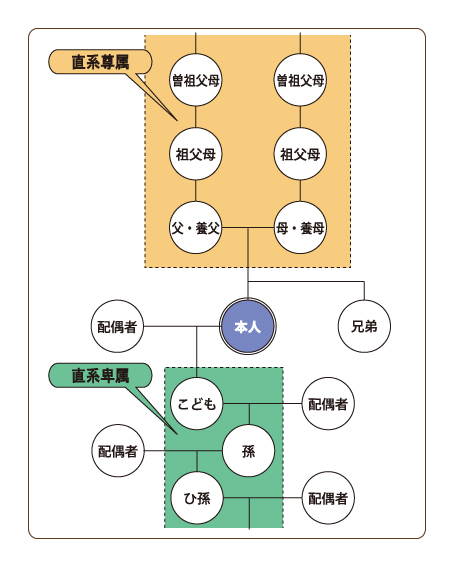

直系尊属とは、親、祖父母、曽祖父母などを指し、贈与される側を直系卑属といいます。直系卑属は、こども、そして、孫、ひ孫などです。

直系尊属と直系卑属

非課税とは、課税されないこと。ひらたくいえば、税金がかからないということです。

財産分与は「相続」「遺贈」「贈与」の3つ

こどもや孫に資金援助をしたいと考えた時に気になるのは税金です。

個人が財産を分与するには、「相続」「遺贈」「贈与」、この3つがあるそうです。

財産を分与する個人の死亡後に行われるものが「相続」と「遺贈」。財産を受け取る人が法定相続人(家族や親族など)の場合は「相続」、法定相続人以外に分与するものを「遺贈」といいます。

個人が生前に、無償で財産を分与する、あるいはその契約をかわすことを「贈与」といいます。贈与を、生前贈与ということが多いのは、そのためです。

相続と贈与の違いは、「相続」は、もらう側の意思は必要ありませんが、「贈与」は、口頭でも良いので、もらう側の意思確認が必要です。贈与される側に知らせずに銀行口座に積み立てたり、通帳や印鑑を贈与側が持っている場合は「贈与」にはなりません。

贈与税に「特例贈与財産(特例税率)」が加わり、税率も一部引き下げ

相続税は、基礎控除額が5000万円+(相続人数×1000万円)から、2015年の改正で、3000万円+(相続人数×600万円)に引き下げられました。つまり、その差額分に税金がかかるようになったということです。

それに対して、「贈与税」は、一部の税率が下げられました。

贈与税の最高税率は5%引き上げられて55%になりましたが、税率は、「一般贈与財産(一般税率)」と「特例贈与財産(特例税率)」の2つに分けられ、控除額も変わりました。「特例贈与財産」は、20歳以上の人が直系尊属から贈与された場合に適用される税率で、金額によっては税率が下がったものもあります。若い世代への資産移転を早期に促すために、税率を緩和した改正、ともいわれています。

イメージ

生活費や教育費など、すぐに使うお金の援助「都度贈与」は、納税の必要なし

財産を贈与された人(受贈者)は、相続税法により、受け取った翌年の2月1日から3月15日の間に申告して、税務署に納税する必要がありますが、贈与の中には、「都度贈与」と呼ばれる贈与税の必要のないものがあります。

「都度贈与」とは、扶養義務者(夫婦や親子、兄弟姉妹など)に当たる人が、通常の生活費や教育費、また、結婚資金、出産費用などを渡すことです。ただし、受け取った人が、そのお金を貯金したり、株式や不動産などの資金に充てた場合は、贈与税の対象になります。

贈与には、親子間で不動産の名義変更をした場合や、自分が保険料を払っていない生命保険金を受け取る場合や、債務の免除で利益を受けた場合も含まれます。ただし、生命保険金や死亡退職金の場合は、「法定相続人×500万円」以内であれば、税金は不要です。

贈与税の税率は、「暦年課税」か、条件付きの「相続時精算課税」で

贈与税の計算には、「暦年課税」と「相続時精算課税」があります。併用することはできませんが、それぞれに非課税枠があり、「相続時精算課税」には条件があります。

「暦年課税」は、1月1日から12月31日までの1年間に贈与された金額が110万円以下の場合は非課税です。つまり、基礎控除額110万円以下の場合は贈与税は必要ありません。非課税枠を超えた金額については、先に説明した「一般贈与財産(一般税率)」か「特例贈与財産(特例税率)」で税額が計算されます。

「相続時精算課税」は、60歳以上*の直系尊属(父母、祖父母など)が、20歳以上*の子や孫に贈与した場合に選択できる贈与税の制度です。非課税枠は、複数年にわたっても良く、特別控除額は合計で2500万円までです。

「相続時精算課税」は、2015年の「相続税法」の改正で、財産を分与される対象に「孫」が加えられ、財産を分与する側の年齢は、65歳から60歳へと拡大されました。

*年齢はいずれも、贈与の年の1月1日時点の年齢です。

イメージ

「暦年課税」と「相続時精算課税」の特徴

「暦年課税」

●非課税の上限金額:1年間(1月1日?12月31日)で110万円。110万円以下の場合は贈与税の申告不要。

●使い道:制限なし

●非課税枠の場合の手続き:非課税のものに対しては申告の必要はありません。

*贈与の回数に限度はありませんが、非課税の金額内で収めるための細工ととられるような行為、たとえば、毎年、定額であったり、同じ時期に渡していると、「定期金の贈与契約」とみなされて、課税対象になります。

*贈与者が死亡した場合は、3年前に遡って相続税の対象になります。

「相続時精算課税」

●非課税の上限金額:贈与者1人に付き、2500万円。複数年にわたっても良い。

●使い道:制限なし

●贈与者の適用資格:贈与する年の1月1日に60歳以上であること。

●受贈者の適用資格:贈与を受けた年の1月1日に20歳以上であること。また、直系卑属(推定相続人)、あるいは孫であること。推定相続人とは、贈与者が死亡した時に、法的に財産を相続する人。

●非課税枠の場合の手続き:贈与の翌年2月1日から3月15日までに届け出、申告書と届出書を税務署に提出。贈与のない年も申告が必要です。

*「相続時精算課税」を選択した年以降は、贈与者が亡くなるまで、すべてに、この制度が適用されて、「暦年課税」への切り替えはできません。

*贈与者が死亡し、相続税が生じた場合、すでに支払った贈与税は控除されます。

「期間」と「使い道」限定で、非課税枠のある3つの贈与

使い道を限定した、非課税枠のある贈与も設けられました。

三井住友信託銀行の『孫への想い』、三菱UFJ信託銀行の『まごよろこぶ』などの「教育資金贈与信託」といわれるものです。これは、直系尊属が、30歳未満の孫などを受取人として、教育資金1500万円以下(非課税)を信託に預け入れるものです。受け取る側の払い出し請求により、お金が支払われます。

「教育資金」に含まれるものには、入学金、授業料、保育料、学習塾や習い事などに直接支払う費用、留学渡航費、転入学などの転居のための交通費などがあります

直系尊属からの贈与で、非課税枠のあるものは、「教育資金」のほかに、「結婚・子育て資金の一括贈与」「住宅取得等資金の贈与」などがあります。それぞれの特徴を簡単にまとめます。

「直系尊属から教育資金の一括贈与」

●非課税の上限金額:贈与される人(受贈者)1人に付き、1500万円

●適用期間:2013年4月1日?2019年3月31日

●使い道:直系尊属からの教育資金

●受贈者の適用資格:契約締結日に30歳未満であること。30歳以上になると、贈与税がかかります。

●申告手続き:契約を取り交わし、金融機関等経由で税務署に提出

文部科学省「教育資金の一括贈与に係る贈与税非課税措置について」

イメージ

「直系尊属から結婚・子育て資金の一括贈与」

●非課税の上限金額:贈与される人(受贈者)1人に付き、1000万円

●適用期間:2015年4月1日?2019年3月31日

●使い道:直系尊属からの結婚・子育て資金

●受贈者の適用資格:契約締結日に20歳以上50歳未満であること

●申告手続き:契約を取り交わし、金融機関等経由で税務署に提出。

*契約期間中に贈与者が死亡した場合には相続税の課税対象になります。

「直系尊属から住宅取得等資金の贈与」

●非課税の上限金額:契約締結日により変動

●適用期間:2015年1月1日?2021年12月31日

●使い道:直系尊属からの住宅取得資金。すでに居住している(増改築など)、あるいは居住する(新築)ことを目的としていることなどの条件があります。

●受贈者の適用資格:贈与される年の1月1日時点で20歳以上の子や孫など

●申告手続き:贈与を受けた翌年2月1日?3月15日の間に書類を提出

*贈与の翌年12月31日に居住していない場合は、適用を受けることはできません。

財務省「住宅取得等資金に係る贈与税の非課税措置(平成27年?)」

詳細は、国税庁のウェブサイトの「贈与税」で、ご確認ください。

自分の思いを贈与という形に変えて、一番良い方法でお孫さんの成長を見守ることができたら良いですね。

文=水楢直見(編集部)

*記事の内容は2017年1月19日時点のものです。