社会の知識を学ぶ

冠婚葬祭の【葬】③

「捨てないで!」お葬式費用の領収書

相続の税務処理を相談した税理士に「お葬式費用の領収書はありませんか?」と聞かれて、エッ!? 捨てちゃったよ~と思った方、実は、葬式の費用は相続税の控除対象なのです。捨てないでくださいね、というお話です。

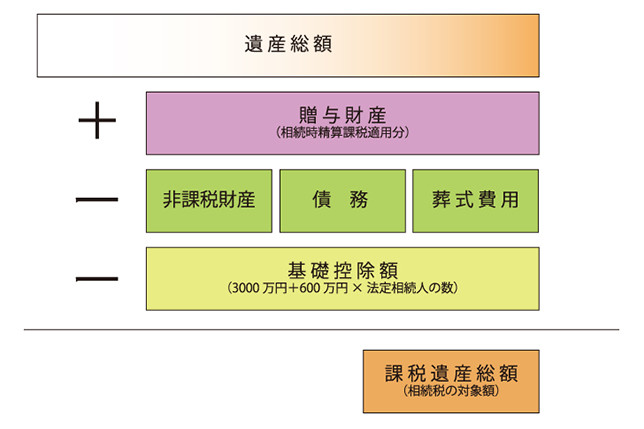

(遺産+相続時精算課税の贈与)ー(葬式費用+債務)ー基礎控除額=課税遺産総額

お葬式の費用は「確定申告」の控除対象? そう考えている人がいるかもしれませんが、確定申告の控除対象にはなりません。でも「相続税」の控除対象にはなります。

相続税の対象外(非課税財産)もあります。以下のようなものです。

● 墓所、仏壇、祭具など日常礼拝をしているもの(骨董的価値、投資対象のものは除く)

● 国や地方公共団体、特定の公益法人に寄付したもの

● 生命保険 500万円×法定相続人の数

● 死亡退職金 500万円×法定相続人の数

亡くなる3年前まで遡り、相続時精算課税適用分の贈与がある場合は遺産額に加算されます。葬式費用と同様に、借入金などの債務は控除対象になります。

つまり、遺産総額に、相続時精算課税適用分の贈与財産は加算して、非課税財産、債務、葬式費用を差し引き、さらに基礎控除額を引いたものが、相続税の対象金額=課税遺産総額になるのです。

葬式費用は相続税の課税対象から控除される

仮に、相続する人が、法定相続人である配偶者と、こども2人とします。基礎控除額(3000万円+600万円×法定相続人数*)は、法定相続人3人なので、合計4800万円になります。この場合、遺産総額が合計4800万円以内であれば、そもそも相続税は発生しません。

*2015年1月1日以降分に適用

遺言書などがなければ、法定相続分は、配偶者が相続額の1/2で、残りの1/2をこどもの人数で割ったものが1人分になります。

相続税は、一人ひとり、受け取った課税対象額により計算されます。

金額によって税率も変わります。たとえば、1000万円以下は10%、1000万円超?3000万円以下は15%(控除額50万円)です。

配偶者には、『配偶者の税額軽減(配偶者控除)』がありますので、申告書を提出すれば、法定相続分か、あるいは1億6000万円の、どちらか多い金額を超えるまでは相続税はかかりません。未成年者の場合にも控除額があります。

葬式費用で、控除されるもの、控除されないもの

葬式費用が控除されるといっても、何もかもが対象になるというわけではありません。国税庁が「控除対象」として定めている費用は、以下の5項目です。

(1)火葬、埋葬、納骨をするための費用(仮葬式と本葬式を行ったときにはその両方)

(2)遺体や遺骨の回送費用

(3)葬式などの前後に生じた出費。通常欠かせないもの(お通夜など)の費用

(4)お寺などへの読経料などの費用

(5)死体の捜索、死体や遺骨の運搬費用

以下のものは、「控除対象外」となります。

(1)香典返しなどの費用

(2)墓石や墓地の、購入や借りるための費用

(3)初七日や法事などの費用

万が一、領収書を紛失してしまった場合には、支払った期日・相手先・金額などの記録があれば、費用として認められることもあるそうです。

相続税に関する申告は、亡くなった(相続開始を知った)日の翌日から10ヵ月以内に、亡くなった方の所轄税務署に申告してください。10ヵ月は長いようにも思いますが、あっという間です。くれぐれもお忘れのないように。

文=水楢直見(編集部)

*記事の内容は、2017年1月19日時点のものです。